Alles begann vor fünfzig Jahren mit einem gebrauchten Frachter. Jetzt ist die Genfer Reederei MSC die grösste der Welt Das verschwiegene Unternehmen transportiert so viele Container wie keine andere Firma auf der Welt. Ein Einblick in die Strategie des Familienkonzerns.

Das verschwiegene Unternehmen transportiert so viele Container wie keine andere Firma auf der Welt. Ein Einblick in die Strategie des Familienkonzerns.

Im beschaulich anmutenden Genfer Quartier Champel mit seinen Villen und langgezogenen Wohnhäusern wirkt das in grünlichem Ton gehaltene Glasgebäude der Reederei MSC wie ein Fremdkörper. MSC steht für Mediterranean Shipping Company, sie ist seit vergangenem Jahr, gemessen an den Transportkapazitäten, die grösste Container-Reederei der Welt. Ein halbes Dutzend Mitarbeiter steht draussen vor den Glasschiebetüren am Rauchen, und in der Eingangshalle des Unternehmens herrscht emsiges Treiben. Die Dame am Empfangsschalter ist ausgesucht höflich.

Täuscht die Szenerie? MSC und die Eigentümerfamilie Aponte sind berüchtigt dafür, gegenüber der Öffentlichkeit zugeknöpft zu sein. Nicht einmal Umsatzzahlen lassen sich dem privaten Unternehmen entlocken, die selbst die ebenfalls in der Rhonestadt angesiedelten grossen Rohstoffhändler mittlerweile kommunizieren. Umso mehr wird die Phantasie bei den Apontes angeregt. In den Schweizer Medien sind sie einmal die Reichsten des Landes, ein andermal die Aufsteiger des Jahres bei der Reichenliste. Auf alle Fälle sind die Apontes sehr vermögend.

Ein Auswärtiger aus Dänemark

Eine Zahl wird von den Genfern jedoch gerne genannt: MSC hat im vergangenen Jahr den dänischen Konkurrenten A. P. Möller-Maersk vom Thron der weltgrössten Container-Reederei gestossen, was in Genf mit einer Mischung aus Understatement und Stolz quittiert wird. Damit enden die Ambitionen des Unternehmens aber nicht. Die Transportkapazitäten, die MSC in Auftrag gegeben hat, entsprechen knapp dem Volumen, das die deutsche Reederei Hapag-Lloyd betreibt, die immerhin das fünftgrösste Container-Schifffahrtsunternehmen der Welt ist. Die Zeichen stehen ganz auf Wachstum.

Der gebürtige Italiener Gianluigi Aponte baute von Genf aus mit dem Kauf eines gebrauchten Frachters im Jahr 1970 ein Imperium auf, das derzeit mehr als 730 Containerschiffe und 19 Kreuzfahrtschiffe umfasst und weltweit mehr als 150 000 Personen beschäftigt. Rund 80 Prozent aller Gütertransporte werden per Schiff abgewickelt, MSC hat einen grossen Anteil daran. In all den Jahren ist die Reederei ein Familienunternehmen geblieben, das nicht kotiert ist und der Öffentlichkeit nur wenige Einblicke gewährt.

Der 82-jährige Gianluigi Aponte steht weiterhin mit dem Titel Chairman an der Spitze der gesamten Gruppe, sein Sohn Diego ist der Präsident, und die Tochter Alexa fungiert als Finanzchefin. Ihr Ehemann Pierfrancesco Vago leitet als Chairman die Kreuzfahrtsparte. Vor rund zwei Jahren trat jedoch erstmals ein Nichtfamilienmitglied in die oberste Führungsriege von MSC ein. Der 49-jährige Däne Sören Toft ist seit Dezember 2020 Chef von MSC, was die Transport- und Logistiksparte umfasst. Zuvor war er 25 Jahre lang beim Konkurrenten Maersk tätig.

Achtzehn gute Monate

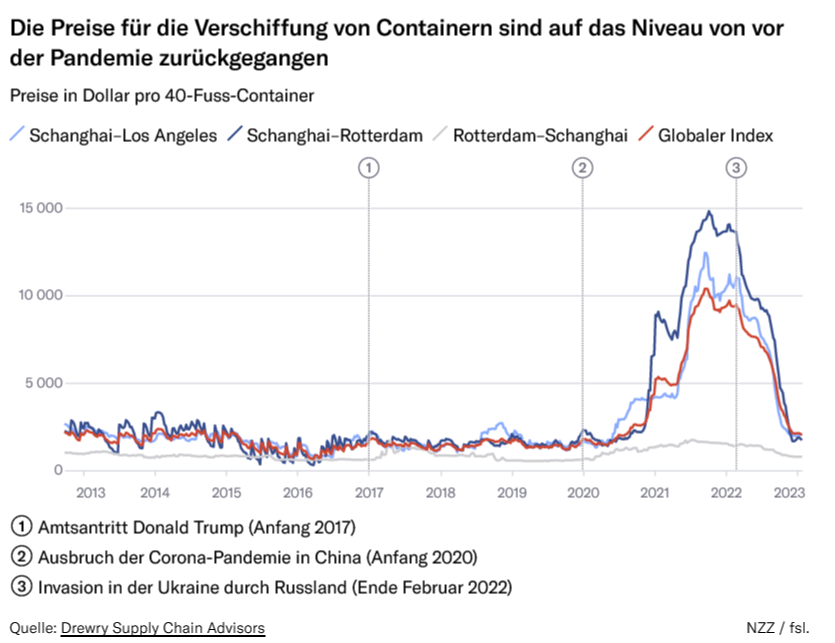

Toft ist gross gewachsen, schlaksig und umgänglich. Er kam zu MSC zu einer ungewöhnlichen Zeit: Während der Pandemie schossen die Frachtraten für Container regelrecht in die Höhe. Erstens war es wegen der Covid-Massnahmen zu Unterbrüchen in den Lieferketten gekommen. Zweitens kam die Konsumnachfrage in Europa und in Nordamerika unerwartet schnell zurück. Eingesperrt in den eigenen vier Wänden, ging man zwar pandemiebedingt weniger auswärts essen oder ins Kino, dafür wurden umso mehr Fernseher, Fitnessgeräte oder Küchenutensilien bestellt. Alles Güter, die häufig per Schiff transportiert werden.

Dies führte in den vergangenen zwei Jahren zu immensen Gewinnen. Der Branchenkenner John McCown von Blue Alpha Capital schrieb in einer Analyse, dass der gesamte Reingewinn der Reedereien für das vergangene Jahr rund 223 Milliarden Dollar betragen dürfte. Dabei nahm er die Zahlen der elf grossen Unternehmen, die öffentlich zugänglich sind, und rechnete diese hoch für den gesamten Sektor. Damit waren die Reedereien 2022 wohl deutlich profitabler als grosse Techfirmen wie Facebook (Meta), Amazon, Netflix und Google (Alphabet).

Das war nicht immer so. «Wir hatten achtzehn gute Monate. Die letzten fünfzehn oder gar zwanzig Jahre hingegen waren nicht so lukrativ für die Schifffahrtsunternehmen», sagt Toft nüchtern im Gespräch, das Ende vergangenen Jahres stattgefunden hat. Die Containerschifffahrt war tatsächlich für eine lange Zeit von Überkapazitäten und niedrigen Margen geprägt. Die Pandemie stellte dies jedoch auf den Kopf. Die Reedereien stehen aber angesichts der wieder stark gefallenen Frachtraten vor weniger rosigen Zeiten.

Die Einschätzungen zum laufenden Jahr sind höchst unterschiedlich: Das Beratungsunternehmen Drewry schätzt, dass der Betriebsgewinn der Branche 2023 nur mehr 5 Prozent, also einen Bruchteil des Wertes des vergangenen Jahres, erreichen wird. McCown ist optimistischer und argumentiert, dass ein grosser Teil der Containertransporte über Verträge laufe, die für ein Jahr oder länger gälten. Dadurch blieben den Reedereien die günstigeren Konditionen noch für einige Zeit erhalten, auch wenn sich die Marktbedingungen verschlechtern würden.

Der Ausblick von Toft fällt Ende des Jahres 2022 ausgewogen aus: «Wir blicken nicht in eine trostlose Zukunft, davon sind wir weit entfernt. Der Welthandel wird weiterhin über die Zeit wachsen. Während der Covid-Zeit kam es wohl zu einem Überkonsum. Gegen Ende 2022 hat sich die Nachfrage normalisiert, wobei vielleicht die Abnahme der Nachfrage derzeit zu stark ausfällt.» Die sinkenden Frachtraten und der verhaltene Ausblick lassen aber die Frage aufkommen, ob die Branche wieder in Richtung Überkapazitäten tendiert.

Bestellungen am laufenden Band

Besonders MSC hat in der vergangenen Zeit mit einer Ausweitung der Flotte reagiert: Das Unternehmen kaufte gebrauchte Frachter und gab neue Schiffe in Auftrag wie kein anderer Mitbewerber. Dabei erwarb die Firma die Occasionsschiffe, um die Nachfrage zu befriedigen und von den hohen Frachtraten zu profitieren. Damit wurde aber auch der Grundstein für sinkende Preise gelegt: In der Zwischenzeit kosten gebrauchte Frachter deutlich weniger als noch vor einiger Zeit.

Toft sagt zum Kalkül des Unternehmens: «Die grösste Flotte, die meisten Bestellungen und das grösste Netzwerk zu haben, hilft uns, wettbewerbsfähig zu sein. Grösse für sich ist aber kein Ziel. Wir haben uns nie das spezifische Ziel gesetzt, die Grössten zu sein.» Ein weiterer Beweggrund sind auch neue Vorschriften der Internationalen Seeschifffahrts-Organisation (IMO), die der Branche vorschreiben, energieeffizientere Schiffe einzusetzen.

«Neue, ultragrosse Frachter sind eine Antwort auf die langfristige Nachfrage der Kunden. Zudem verbessern sie die Klimabilanz und ersetzen ältere Schiffe, die aus der Flotte ausscheiden», sagt der Däne. Ausser in Schiffe investiert das Unternehmen in Häfen und andere Logistikinfrastruktur. So erwarb MSC im vergangenen Jahr die Afrika-Aktivitäten des französischen Unternehmens Bolloré für mehr als 6 Milliarden Dollar.

Auch wenn Grösse per se nicht als Ziel formuliert ist, schwingt dennoch eine gewisse Zufriedenheit mit. MSC ist bekannt dafür, aus eigener Kraft und nicht mithilfe von Übernahmen zu wachsen. Das Geschäft ist jedoch zyklisch und kapitalintensiv. In der Branche bedarf es eines langen Atems: So werden die jetzt neu georderten Schiffe erst in zwei bis drei Jahren ausgeliefert. Das Familienunternehmen muss eine längerfristige Perspektive einnehmen.

Das Ende einer Allianz

Die heftigen Investitionen in die Frachterflotte hinterlassen bereits ihre Spuren. Vor wenigen Tagen teilten MSC und der Konkurrent Maersk mit, die Allianz 2M, die die Unternehmen 2015 miteinander eingegangen sind, werde aufgelöst. Die Schifffahrt wird derzeit von drei grossen Bündnissen geprägt. Die Partner konkurrenzieren dabei zwar immer noch über den Preis miteinander, wenn es um Kunden geht, sie stimmen jedoch Transportkapazitäten und Routen aufeinander ab.

Diese Allianzen wurden auch gebildet, weil nach der Finanzkrise 2008 zu viele Kapazitäten vorhanden waren. Dadurch wurden ein Preiskampf und der Niedergang der Frachtraten ausgelöst, was viele Reeder nicht überlebten. Die Konzentration in der Branche erhöhte sich. Die Uno-Konferenz für Handel und Entwicklung (Unctad) rechnet vor, dass die zwanzig grössten Reedereien ihren Anteil an der Containerkapazität zwischen 1996 und 2022 von 48 auf 91 Prozent gesteigert haben.

Jetzt ist MSC wohl zu gross für ein Zweckbündnis mit Maersk geworden. In zwei Jahren wird die Allianz vertragsgemäss aufgelöst. Laut der Genfer Reederei brachten die Allianzen Stabilität für die Branche. Jetzt ist MSC aber davon überzeugt, im Alleingang für die Kunden ein ausreichendes Streckennetz anbieten zu können. Der Antrieb zur Auflösung dürfte aus Genf gekommen sein. Manche Kommentatoren fragen sich deshalb schon, ob sich die Dänen einer neuen Allianz anschliessen werden.

Bei Maersk wird darauf hingewiesen, dass die Flottengrösse den Bedarf der Kunden abdecke. Zudem gebe es auch noch sogenannte Vessel Sharing Agreements, die die wechselseitige Nutzung von Schiffsraum vorsehen, aber weniger umfassend als Allianzen sind. Einen gemeinsamen Nenner finden die beiden Reedereien dennoch: Mit der Auflösung von 2M werde der Weg dafür geebnet, dass beide Unternehmen ihre jeweilige Strategie verfolgen könnten.

Unter den grossen Reedereien gibt es derzeit zwei verschiedene Strategien: Die einen, wie Maersk und der französische Konkurrent CMA CGM, setzen vor allem auf vertikale Integration, was bedeutet, dass neben dem Schiffstransport auch der Landverkehr und weitere Logistik- und Lagerdienstleistungen angeboten werden. Dadurch rücken diese Reedereien mehr in das Geschäftsgebiet ihrer Kunden. Die anderen, wie MSC und Hapag-Lloyd, fokussieren sich hingegen vorwiegend auf das Kerngeschäft: den Transport von Hafen zu Hafen. Bei der zweiten Strategie hat das Betreiben von Infrastruktur ein grösseres Gewicht.

Ein Steuerprivileg für eine Branche

Beide Strategien verlangen nach gewaltigen Investitionen: zum einen in neue und umweltfreundlichere Frachter und in Häfen, zum anderen in Logistikfirmen, Lagerhallen und Verteilzentren. MSC, Maersk und CMA CGM bauen zudem Sparten für die Luftfracht auf. Da kommen die enormen Gewinne der letzten zwei Jahre wie gerufen. Doch die Diskussion um sogenannte Übergewinne hat auch die Schifffahrtsunternehmen erreicht.

In Dänemark ist Maersk deshalb schon unter Druck geraten, in Frankreich wehrt sich die Familie Saadé, die Eigentümerin von CMA CGM, gegen höhere Steuern und gibt sich bescheiden: Der Chef Rodolphe Saadé sagte im französischen Parlament, dass höchstens 10 Prozent der Gewinne ausgeschüttet würden. 90 Prozent würden für Investitionen genutzt. Verknüpft mit dieser Frage ist der Umstand, dass die Reedereien in vielen Ländern mit einer Tonnagesteuer belastet werden. Dies heisst, dass nicht die Gewinne die Grundlage der Steuer sind, sondern die Transportkapazitäten.

In Zeiten hoher Gewinne führt dies zu einem extrem niedrigen Steuersatz: So betrug dieser für Maersk 2,7 Prozent im dritten Quartal vergangenen Jahres, als das Ergebnis so gut wie noch nie war. Umgekehrt ist der Satz höher, wenn die Gewinne weniger üppig oder gar nicht sprudeln. Eine Studie für den Zeitraum zwischen 2006 und 2019 zeigt einen effektiven Steuersatz für die Container-Reeder von 19 Prozent, für die Schifffahrt insgesamt liegt dieser bei 7 Prozent. Der Studienautor Olaf Merk verweist darauf, dass in den untersuchten Zeitraum auch einige schlechte Perioden für die Schifffahrtsunternehmen fielen.

Die Schweiz will mitmischen

Das wichtigste Argument für dieses Steuerregime ist eher schwach: Andere Länder haben es auch. Manche Staaten fürchten den Wegzug der global aufgestellten Reeder, wenn sie nicht nach Tonnagen besteuert werden. Die Schweiz erwägt die Einführung einer solchen Steuer als Reaktion auf die neue globale Mindeststeuer unter der Federführung des Ländervereins OECD.

Vor allem MSC wäre ein Nutzniesser von einer Änderung in der Schweiz. «Tonnagesteuern gibt es in vielen Ländern der EU und anderswo. MSC unterstützt den diskutierten Schweizer Vorschlag, in diesem Bereich das Steuerregime mit anderen Ländern zu harmonisieren», sagt ein Unternehmenssprecher. So unterschiedlich die Strategien der zwei grössten Reedereien sind, beim Steuerthema trifft man sich: Auch der Maersk-Chef Vincent Clerc plädiert im Gespräch für gleich lange Spiesse.