Der starke Franken ist zurück: Internationale Anleger stürzen Schweizer Firmen in Probleme Mit dem Aktieneinbruch hat sich der Franken deutlich verteuert. Bleibt er so stark, würde das die schwierige Lage der Industrie verschlimmern.

Mit dem Aktieneinbruch hat sich der Franken deutlich verteuert. Bleibt er so stark, würde das die schwierige Lage der Industrie verschlimmern.

Im Börsen-Unwetter der vergangenen Tage haben internationale Investoren Schutz im «sicherer Hafen» Franken gesucht. Der Zustrom von Anlagegeldern liess die als krisenfest geltende Währung nochmals erstarken. Am Dienstag war 1 Euro zeitweise weniger als 93 Rappen wert. Mitte Juli waren es noch 98 Rappen gewesen, also 5 Prozent mehr. Das birgt ein Problem für Schweizer Unternehmen: Auch in einem Hafen kann man sinken.

Ein starker Franken ist eine Bürde für die Schweizer Exportindustrie, weil Kunden im Ausland mehr von ihrer Heimatwährung ausgeben müssen, um die Produkte zu kaufen. Das macht Schweizer Erzeugnisse weniger konkurrenzfähig – insbesondere Erzeugnisse der Industrie, die in der Euro-Zone hartem Wettbewerb ausgesetzt sind. «Wenn der Franken das derzeitige Niveau hält, wird das für Schweizer Industrieunternehmen eine schmerzhafte Belastung», sagt Domagoj Arapovic, Ökonom bei der Bank Raiffeisen.

Hat die SNB eingegriffen?

Am Mittwoch verlor der Franken auf einen Kurs von 94 Rappen je Euro. Swissmem, der Branchenverband der Maschinen-, Elektro- und Metall-Industrie, hält eine Devisenintervention der Schweizerischen Notenbank (SNB) für möglich. Wenn der Aufwertungsdruck nicht gebremst werde, könnten sich die Hoffnungen auf eine Erholung der Exportbranche in Nichts auflösen, hiess es in einer Stellungnahme.

Zuvor erreichte der Franken zum Euro ein Niveau, das er bereits zu Jahresbeginn 2024 markiert hatte. Schon damals waren die Firmen besorgt – und jetzt kommt noch ein anderer Faktor hinzu: «Die Erstarkung ging diesmal viel schneller vonstatten», sagt Arapovic. «Verläuft sie kontinuierlich, können sich die Unternehmen besser darauf einstellen, zum Beispiel mit Währungsabsicherungen.»

Das schnelle Tempo hat man auch beim Industriekonzern OC Oerlikon bemerkt. «Bis vor einer Woche war der Franken da, wo wir ihn in der Jahresplanung vorgesehen hatten», sagt der Finanzchef Philipp Müller. Dann kam der Effekt des «sicheren Hafens». Müller geht zwar davon aus, dass sich die Aufregung wieder etwas legt und sich der Kurs normalisiert. Aber auch ohne den Tumult sei der starke Franken bereits schmerzhaft, so Müller.

Die Zunahme des Frankens kostet kontinuierlich einen Teil des Geschäftsertrags, der in Franken berechnet wird. Oerlikon erwirtschaftete im ersten Halbjahr einen Umsatz von 1,2 Milliarden Franken, wie die Firma am Dienstag mitteilte. Das waren happige 19 Prozent weniger als von Januar bis Juni 2023. Davon entfallen knapp 4 Prozentpunkte auf den rechnerischen Währungseffekt.

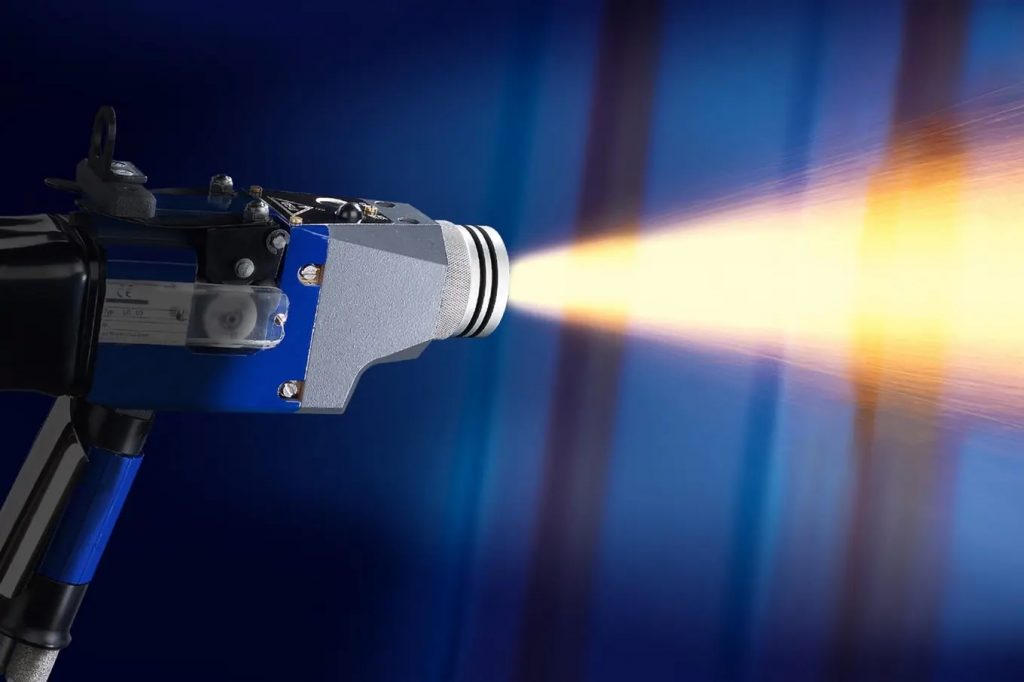

Hart ist das Umfeld ohnehin: Oerlikon stellt Maschinen zur Beschichtung von Oberflächen und zur Produktion von Kunstfasern her. Doch die Textilproduzenten stecken in einer zyklischen Krise und bestellen kaum neue Maschinen. Oerlikon will den Textilmaschinenbau, der im ersten Halbjahr noch rund einen Drittel zum Gesamtumsatz beitrug, auch verkaufen oder zumindest ausgliedern. Frühestens im kommenden Februar könnte das passieren.

Glück hat, wer viel im Ausland produziert

Dabei geht es Oerlikon trotz dem Umsatzeinbruch noch relativ gut. Der Konzern produziert viel im Ausland. Kosten im Ausland werden durch die Erträge im Ausland gedeckt. Durch dieses «natürliche Hedging» wirkt sich der starke Franken kaum auf die operative Marge aus. Oerlikon gelang es vielmehr, die Betriebsmarge der Beschichtungssparte mit eigenen Effizienzanstrengungen deutlich zu steigern. Auch der Ausblick für die Marge wurde angehoben.

Belastend ist das Umfeld durch den Franken dennoch. Oerlikon erforscht und entwickelt neue Technologien in der Schweiz. Die hiesigen Kosten lassen sich immer schwieriger auf die Kunden im Ausland überwälzen, wenn allein schon durch den teuren Franken die Preise steigen. «Bis vor 2022 ist uns das noch gut gelungen», sagt der Finanzchef Müller. Seither werde es immer schwieriger.

Noch schwieriger ist es für Schweizer Unternehmen, die nicht vom «natürlichen Hedging» profitieren. Das sind oftmals kleine und mittlere Unternehmen (KMU). Sie beschäftigen die Mehrzahl der Mitarbeiter in der Industrie. Sie können entweder direkt betroffen sein, weil sie in der Schweiz produzierte Güter im Ausland verkaufen – oder indirekt, wenn sie zwar nur an Schweizer Betriebe liefern, diese Firmen aber ihrerseits exportieren.

Der Franken kann das Tief verlängern

Die Nachfrage aus dem wichtigen Euro-Raum, insbesondere aus Deutschland, schwächelte schon lange vor der jüngsten Erstarkung des Frankens. Folglich kränkelt auch die Schweizer Industrie seit einiger Zeit. Erst am Freitag enttäuschte der Einkaufsmanagerindex (PMI) für das verarbeitende Gewerbe abermals. Er liegt nun seit 19 Monaten in einem Bereich, der Schrumpfung signalisiert. Auch der unter KMU erhobene PMI von Raiffeisen fiel im Juli weiter zurück. Besonders die Auftragslage verschlechterte sich deutlich.

Wenn die Nachfrage gut läuft, kann das einen Franken-Malus überwiegen. Aber: «Eine Nachfrageschwäche in Kombination mit einem starken Franken ist ein Problem», sagt der Raiffeisen-Ökonom Arapovic. «Ich bin skeptisch, ob es nun im zweiten Halbjahr noch eine Erholung geben wird.» Aus Deutschland, dem für die meisten Firmen wichtigsten Schweizer Exportmarkt, gebe es keine Hinweise auf eine Besserung der Konjunktur.

Hinzu kommt ein weiteres Problem: Zuvor wurde der Effekt eines starken Frankens dadurch gemildert, dass sich der reale Wechselkurs wenig bewegte. Im Euro-Raum tobte die Inflation, und mit dem starken Franken konnten Schweizer Unternehmen dort mehr Güter einkaufen als ihre Euro-Konkurrenten. Doch mittlerweile ist die Inflation in der Euro-Zone deutlich geringer als vergangenes Jahr – nun zum Vorteil der dortigen Produzenten. «Der reale Wechselkurs hat als Entlastung für Schweizer Firmen an Bedeutung verloren», sagt Arapovic.

Die Parität zum Euro rückt in die Ferne

Die Erstarkung des Frankens setzte bereits Mitte Juli ein, als immer mehr Carry-Trades aufgelöst wurden, schreibt die UBS. Bei diesen Finanzgeschäften leihen sich Investoren Kapital in einem Land mit niedrigem Zinsniveau (der Schweiz) und legen es in einer Region mit höheren Zinsen an (der Euro-Zone). Doch schon vor dem Kursrutsch an den Börsen ging der Risikoappetit vieler Investoren zurück. Sie lösten die Geschäfte auf, und das Geld floss zurück in Franken.

Bereits vor den Kurskapriolen sah die UBS Grund genug, ihre Erwartungen zu revidieren: Sie geht nun davon aus, dass 1 Euro Ende September und auch Ende des Jahres nur 94 Rappen wert sein wird. Zuvor hatte die Grossbank noch für Ende Jahr die Parität prognostiziert. Für Schweizer Firmen könnten es harte Monate werden.