«Fairplay»-Studie: Grosse Wissensdefizite beim Thema «berufliche Vorsorge» Die berufliche Vorsorge ist oft der wichtigste Baustein für finanzielle Unabhängigkeit im Alter. Doch viele Menschen wissen nicht, wie die berufliche Vorsorge funktioniert – es gibt grosse Wissenslücken. Angesichts der bevorstehenden Abstimmung zur BVG-Reform ist das von besonderer Bedeutung.

Die berufliche Vorsorge ist oft der wichtigste Baustein für finanzielle Unabhängigkeit im Alter. Doch viele Menschen wissen nicht, wie die berufliche Vorsorge funktioniert – es gibt grosse Wissenslücken. Angesichts der bevorstehenden Abstimmung zur BVG-Reform ist das von besonderer Bedeutung.

Umwandlungssatz, Koordinationsabzug, Überobligatorium? Das sind für viele Erwerbstätige nur Worthülsen, deren Inhalt sie nicht kennen. Die aktuelle «Fairplay»-Studie, welche das Forschungsinstitut Sotomo im Auftrag von Zurich Schweiz und den Vita Sammelstiftungen erstellt hat, zeigt das eindrucksvoll auf: Die Umfrageergebnisse weisen auf deutliche Wissensdefizite in der Bevölkerung hin.

Überobligatorium: die Unbekannte

Ein paar Beispiele: Weniger als die Hälfte der Befragten (42 Prozent) versteht den Unterschied zwischen obligatorischen und überobligatorischen Pensionskassenbeiträgen. Bei jungen Menschen kennt sich sogar nur ein Viertel aus.

Ebenfalls spannend: Eine klare Mehrheit (62 Prozent) glaubt fälschlicherweise, dass vorwiegend Gutverdienende Pensionskassengelder im Überobligatorium besitzen. Tatsächlich ist die grosse Mehrheit der Erwerbstätigen überobligatorisch versichert: Diese Leistungen gelten nicht nur ab einer bestimmten Einkommensschwelle, sondern sie umfassen auch bessere Sparleistungen, unabhängig von der Einkommenshöhe. Für die Versicherten bedeutet das z.B.: Sie erhalten eine höhere Rente im Alter oder bei Erwerbsunfähigkeit.

Bemerkenswert ist auch die Schätzung der Bevölkerung, dass 33 Prozent aller Pensionskassengelder im Überobligatorium angelegt seien – faktisch sind es 61 Prozent. Ebenso ist knapp die Hälfte der Befragten unsicher, ob ihr eigenes Pensionskassen-Guthaben auch überobligatorische Anteile enthält.

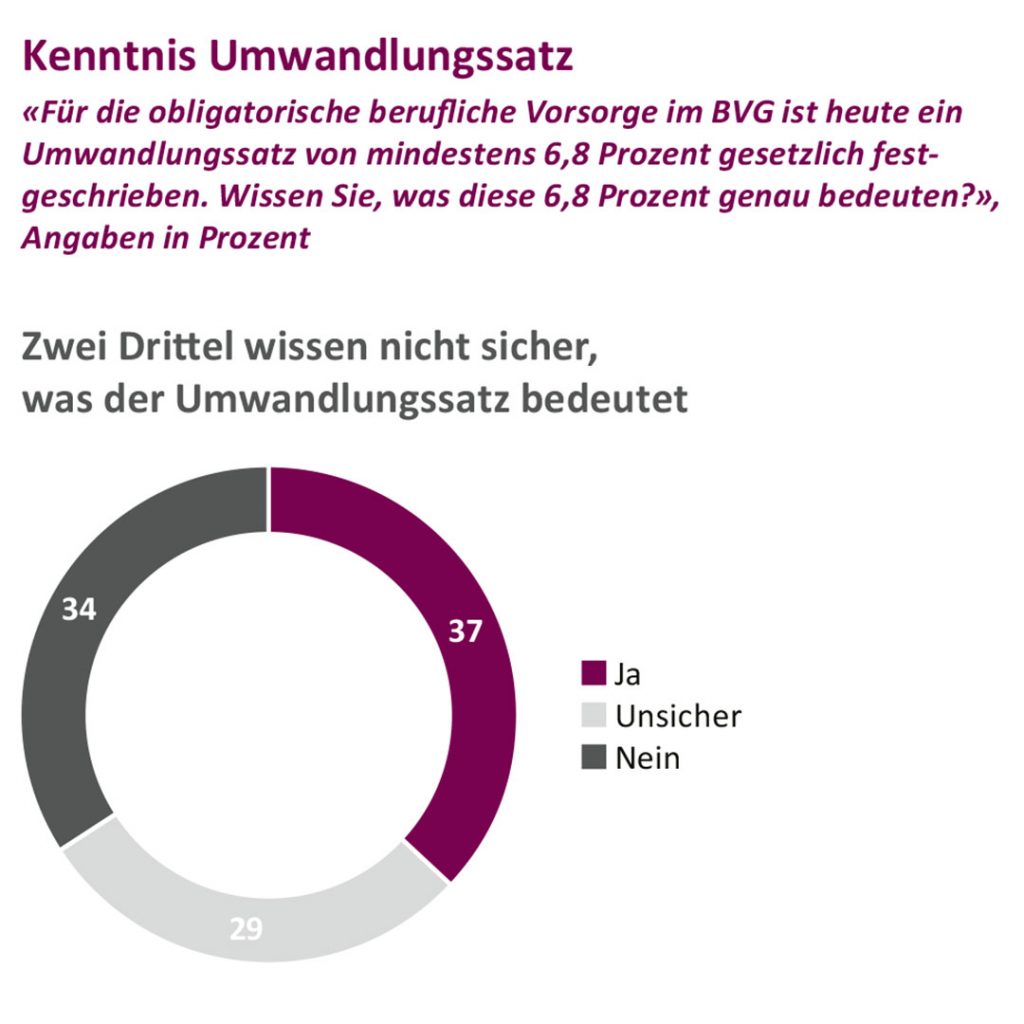

Umwandlungssatz sorgt für Verwirrung

Verwirrung herrscht ebenso beim Umwandlungssatz: Fast zwei Drittel (63 Prozent) der Befragten wissen nicht sicher, was dieser bedeutet, und nur 22 Prozent geben an, den Umwandlungssatz ihrer eigenen Pensionskasse zu kennen. Trotzdem hat der Umwandlungssatz eine hohe Symbolkraft: Die geplante Senkung des Mindestumwandlungssatzes in der BVG-Reform wird mit starken Rentensenkungen in Verbindung gebracht: Wie aus der «Fairplay»-Studie 2023 bekannt ist, glaubt mehr als die Hälfte – irrtümlich! –, der Umwandlungssatz sei für die Höhe der persönlichen Rente aus der beruflichen Vorsorge entscheidender als das angesparte Altersguthaben. Das zeigt: Die aktiv Versicherten denken bereits wie Rentner.

Ebenso schätzen die Teilnehmer der Umfrage, dass 63 Prozent der Bevölkerung bei einer Senkung des gesetzlichen Umwandlungssatzes niedrigere Renten erhalten würden. «Dieser Anteil wird stark überschätzt», kommentiert das Forschungsinstitut Sotomo. Laut Experten würde die geplante Senkung des Mindestumwandlungssatzes nur bei rund 15 Prozent der Pensionskassen-Versicherten zu einer Rentensenkung führen. Den Befragten ist nicht bewusst, dass der gesetzliche Umwandlungssatz nur für Kapital gilt, das gemäss BVG-Obligatorium angespart wurde.

Für die überobligatorischen Leistungen können die Pensionskassen niedrigere Umwandlungssätze festlegen. Aus dem obligatorischen und dem überobligatorischen Umwandlungssatz ergibt sich der sogenannte umhüllende Umwandlungssatz. Diesen schätzen die Befragten als deutlich zu hoch ein: Sie vermuten 6,2 Prozent statt der tatsächlichen 5,2 Prozent. Die meisten Renten wären also gar nicht von der Senkung des Mindestumwandlungssatzes betroffen: Schon heute liegt der Umwandlungssatz tiefer für alle, die zu einem wesentlichen Anteil überobligatorisch versichert sind – und das sind 85 Prozent aller Erwerbstätigen.

Aufklärung: eine Chance für Arbeitgeber

Diese Zahlen sind starke Indikatoren dafür, dass viele Menschen in der Schweiz nur eine vage Vorstellung davon haben, wie die berufliche Vorsorge funktioniert. Daraus lassen sich zwei Schlussfolgerungen ziehen:

- Arbeitgeber und Pensionskassenverantwortliche müssen davon ausgehen, dass auch ihre Mitarbeitenden Wissensdefizite haben. Gemäss ihrem gesetzlichen Informationsauftrag haben sie die Verantwortung, die Mitarbeitenden über das Thema Vorsorge aufzuklären, z.B. mit Informationsanlässen.

- Die Aufklärung der Mitarbeitenden ist nicht nur Pflicht, sondern vor allem auch eine Chance, sich als fortschrittlicher und engagierter Arbeitgeber zu positionieren. Auch dazu gibt es klare Hinweise aus der «Fairplay»-Studie: Für 52 Prozent der Befragten gehört es zu einem fairen Pensionskassen-Angebot, dass das Team regelmässig über die berufliche Vorsorge informiert wird.

Fairplay in der beruflichen Vorsorge

Vita und Zurich setzen sich für eine faire und transparente beruflichen Vorsorge ein. Zudem bieten sie zukunftsfähige Vorsorgeprodukte und unterstützen Sie bei der Wahl der passenden BVG-Lösung.

Wie attraktiv ist Ihre Vorsorgelösung? Machen Sie den Test.